「利確」と「損切り」はどちらが大切でどちらが難しいのか?

最初に割り切っておくと「損切りの方が大切」で、「利確の方が難しい」という結論になります。

「なぜ?」と思う方も、「そうだよね!」と思う方も、ぜひ本記事でサクッとポイントをおさえていきましょう!

初心者向け度

重要度

難易度

本記事は以下のような悩みを持った人に有効です。

・損切りの仕方がわからない、、、

・利確をする際に「今利確すべきなのか」よく迷う

・今まで色々な方法を試したけれどうまくいっていない

利確と損切り。たった2つの行動ですが、取引の「出口」であることから非常に重要な命題です。

まずは利確から解説し、次に損切り、最後にポイントをまとめてしっかり上達できる内容となっています。

では、颯爽とみていきましょう!

【利確】のポイント

テクニカルで見る

まずは兎にも角にもテクニカルで利確ポイントを定めるのが基本中の基本です。

では一体、テクニカルで何を意識して利確すればいいのか?

その問いへの答えが「抵抗帯の把握」と「上位環境認識」です。

では順に見ていきましょう。

抵抗帯の把握

抵抗帯とはよく聞くレジサポラインと似たようなものですが、語尾の違いの通り、見ている価格が「ゾーン」か「ライン」かで異なります。しかしここで注意しなければならないのは、「利確は1ポジションにつき1回しかできない」ことです。(もちろん世間には「分割エントリー」という方法もありますが私自身はあまりお勧めしていませんし、分割したとしても分割ポジ1つ1つの利確はそれぞれ1回の利確です。)

そのためゾーンで判断すると以下のようなデメリットが発生します。

ゾーン判断のデメリット

- 利確してもいい水準(ゾーンの入り口)まできた時に利確すべきか迷ってしまう。

- ゾーン内でのPAを常に気にしていなければならない。

- ゾーン内になると感情的、主観的になりやすく一貫性を保った取引の継続が厳しい。

以上のデメリットを踏まえると、「あれ、抵抗帯はゾーンよりもラインの方が扱いやすいんじゃないか?」と思いますよね?

でも実際のところ、そうなんです!

利確は1度きりだから、ラインで決めるしかない。

この結論が激推しです。が、ここで注意しなければならないのが「そもそもなんでゾーンが必要と言われるようになったのか」という原点です。これは以下に挙げる、ライン判断でのデメリットを考慮したため「分割エントリー」「ゾーンで判断」という発想が生まれたのです。

ライン判断のデメリット

- 高安値に設定するとなかなか更新してくれないため利確できない。

- レジサポラインに設定すると直前で反転して結果損切りになることがよくある。

ここでお気づきでしょうか?

ライン判断のデメリットというのは究極をいうと「利益が損失になる」なんです。残せたはずの利益が直前で寝返って、損切りに直行した時のメンタルを思い浮かべてください。

悔しくてたまらないですよね。辛すぎますよね、、

これらの対策として先人たちは分割エントリーや、ゾーン判断を編み出したわけです。

ですが、ここがミソなんです。

人の行く裏に道あり花の山

まさにこの通りで、本来「辛い」と感じる行動そのものには真価があることがほとんどです。

考えてみてください。レジサポライン直前で反転するのであればそもそもゾーンにしたところで利確はできません。高安値を更新しないのであれば分割ポジションの一つや二つは利確できずに終わります。残せたとして微益です。

つまりゾーン判断というのはある意味「メンタルの辛さを馴らすもの」であって真に有効な利確戦略だとは私は思いません。

ここで話の溝から戻って本題の抵抗帯の把握です。

ゾーン判断がライン判断より有効なパターンであるのは「ある一定のラインまでの途中で反転した場合」の一択のみです。

ですからここをうまくライン判断に活かすことができれば「ライン判断の優位性」が確保できますよね。

そこで私自身は以下のポイントを踏まえてライン判断で利確をしています。

- 高安値では基本利確しない。→少し手前で利確する。

- 高安値で利確するときはボラティリティが増加傾向にあるとき。

- 高安値で利確するときはエリオット波動3波を狙えるときだが、この3波がTOT(サードオブサード)となる場合は利確せず伸ばすことがほとんど。

- 直前の反転→損切りは「惜しい」ではなく「当然の事象」として捉える癖をつける。

「高安値更新」というのはテクニカル判断においてある一定の意味をもちます。中でもトレンドの継続というのが最も注目されるポイント。私自身は損小利大スタイルのため、トレンド継続の可能性があるのに逐一高安値で利確していてはなかなか損切りによるマイナスをカバーしきれなくなってしまいます。そのため、「高安値で利確するくらいなら少しは伸ばす」「高安値更新が危ういのであれば手前で利確する」を基準として利確を行なっています。

ここまでが抵抗帯の把握、特にラインとゾーンについてでした。

しかし、これらとはまた違った視点の抵抗や反発、逆ベクトルの圧力が存在します。

それが次の「上位環境認識」によって得られる視点です。

上位環境認識

「環境認識」というのは主にMTF分析による値動きのフラクタル構造を把握することをいいます。

その中でも上位のフラクタル構造のみに注目したのが「上位環境認識」です。

利確を行う上での上位環境認識の際は以下の2つのポイントをおさえておきましょう。

❶上位PAの確定を把握(PA=プライスアクション=値動きのこと)

❷上位MAの反発を把握

私自身はローソク足という表現よりも、PA(プライスアクション)という概念の方がしっくりくるので「PAの確定」という表現をしますが、広義にみて同じようなものなのでローソク足のことだなと思ってもらって大丈夫です。

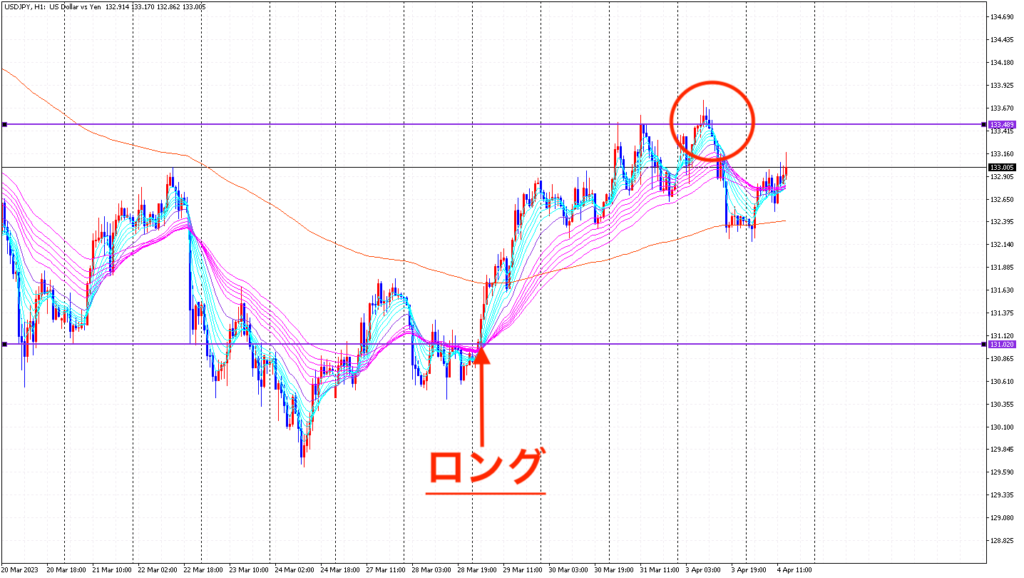

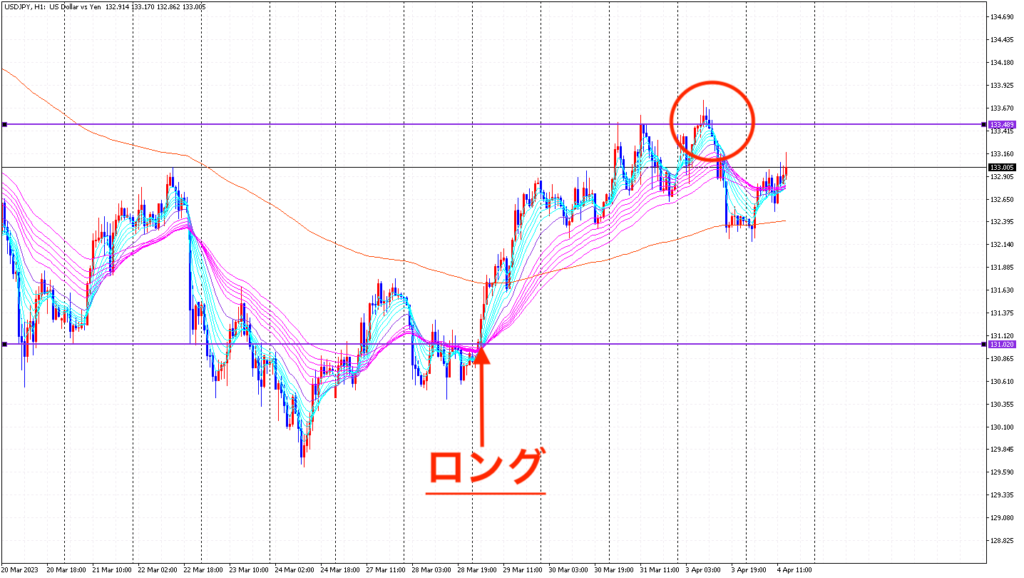

まずPAの上位確定について。例えば今、ドル円をH1レベルで取引しているとしたら、H4やD1レベルの確定タイミングを入念に把握することです。ここで有効となる取引例を挙げます。

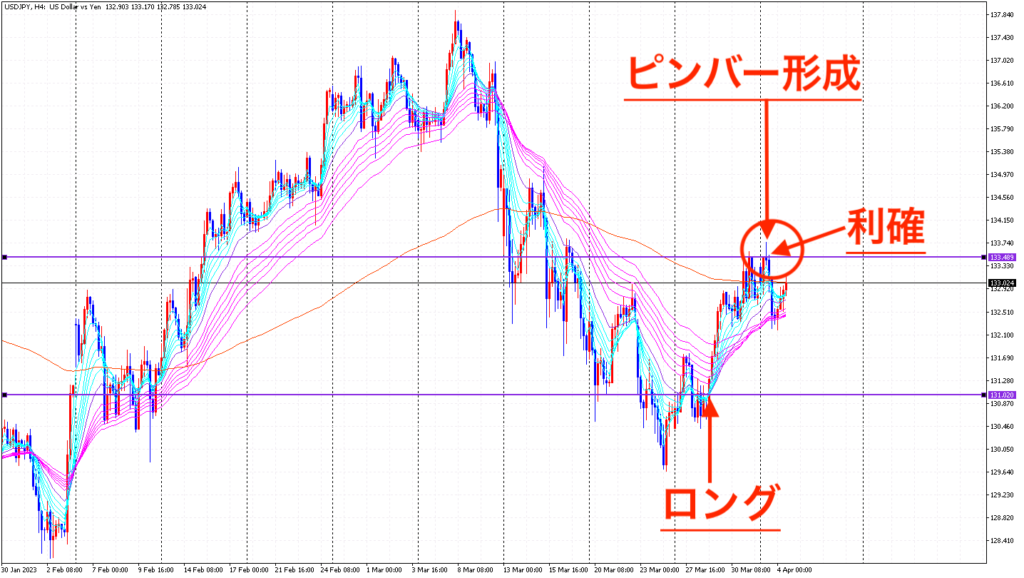

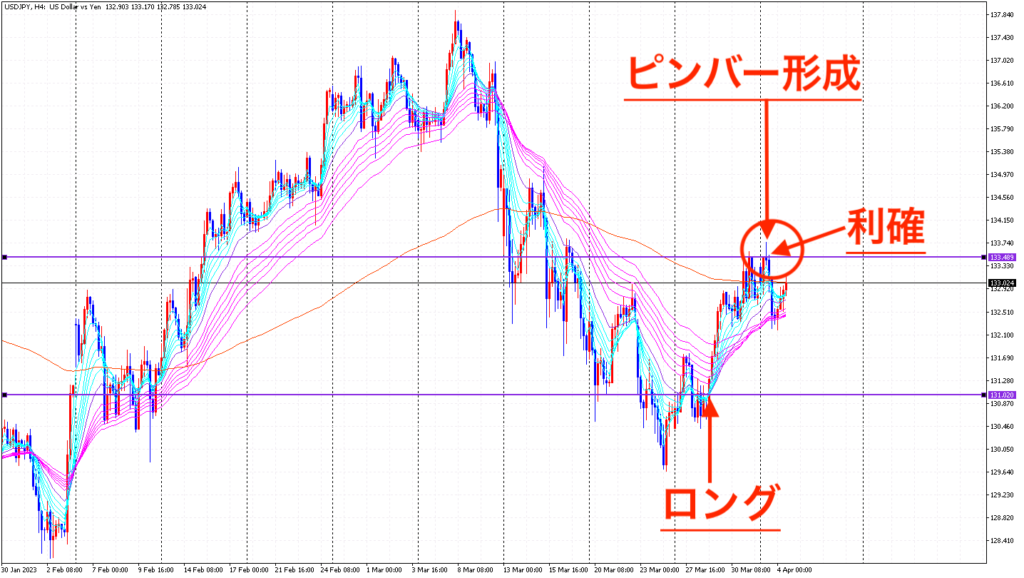

今、ドル円をH1レベルで判断しロングを仕掛けました。H1レベルでPOを形成し順調に上昇が継続しています。

しばらく3日ほどホールドしていたところH4レベルで上ヒゲ付きのピンバーを形成したので反転の可能性が強まり一旦利確。

その後も一旦は下落が続いているのがわかると思います。このように反転の兆しがPAの確定から見られたらよほどの強気ではない限りは一旦閉じるのが得策です。ここで要となるのが「上位のPA」「確定のタイミングで」という2点です。上位ではなくどの時間軸でも反転の兆しが見られたらというのは、ものすごく労力がかかりますし、それを行なったからといって勝率は変わりません。確定のタイミングが重要なのはいうまでもなく、トレーダーのほとんどは「出来上がったチャート画面」を見てテクニカル分析を行うからです。上の例でいうと「H4でピンバーが形成された=リジェクトのPAになった」ということは次の4時間は少なくとも下落のイメージがトレーダーの共感覚として強く意識されるということです。その局面でロングポジションを持ち続けるという判断は優位性に欠けますよね。

PAの上位確定の大切さが少し分かってきたでしょうか?伸ばそうと思う方向に障害が発生したらすぐに利確。このイメージです。

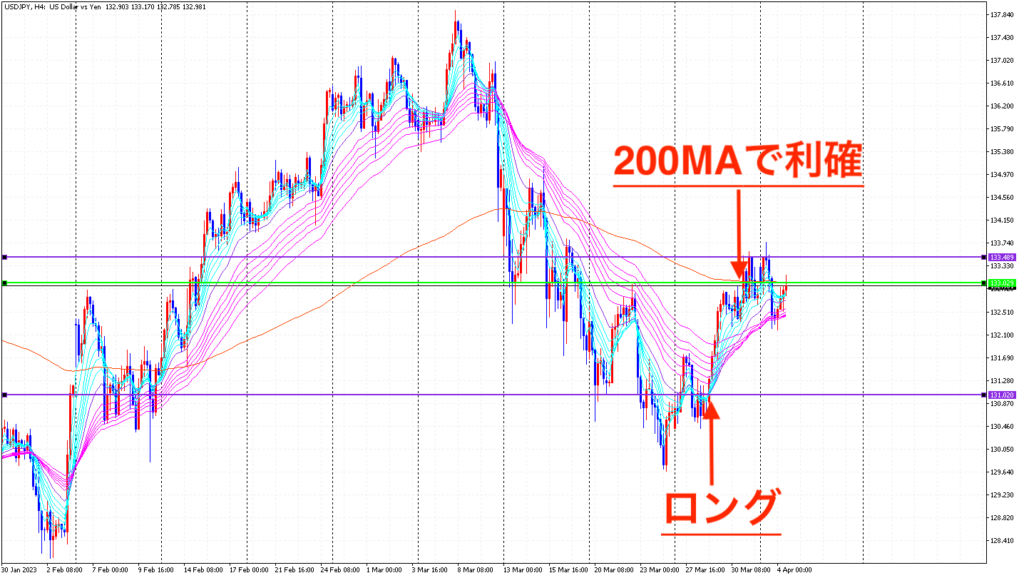

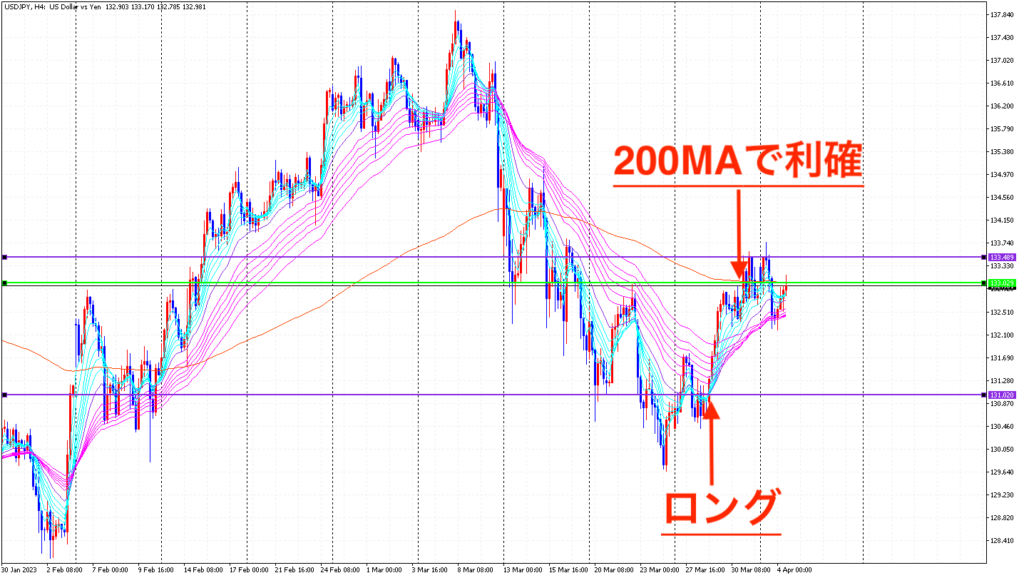

次に、上位MAの反発を見ていきます。ちょうど上のドル円チャートで確認できるので具体例としてみてみましょう。

ロングは同じポイントですが、利確は上の紫ライン(上位PA確定で利確)ではなく、緑ライン(上位MA反発で利確)になります。

H1レベルでロングを仕掛けたがPAに関係なく上位MA特に大局の節目となる200MAで利確。

この後の展開は今はヨコヨコでレンジですが、押し戻しとなるなら大きな下落がきますし、直近で上昇のモメンタムが強いので上抜けたらそこそこ伸びる展開になります。しかし、一旦その売買圧力の分岐点となる上位MA、今回はH4の200MAで利確しておこうという戦略です。

ただ注意点としては上位のMAは意識しても各レベル(時間足)につき2~3つに留めておきましょう。理由はいつもの「一貫性を保てないから」です。色んな時間軸でやたらめったらMAを意識しても脳が絡まってわからなくなるだけです。シンプルさこそ勝つ秘訣。私自身は利確の際の上位MA反発では20MA、200MAしか意識していません。

ここまで「上位PA確定」「上位MA反発」についてみてきました。

この2つの主な使い分けポイントとしては以下の通りです。

・チャートをあまり見れないなら上位MA反発で利確。

・チャートを見れるなら上位PA確定で利確。

・伸ばしたいなら上位PA確定で利確。逆に200MAまで距離がかなりあって狙えそうなら、上位MA反発まで伸ばす(上位PA確定を見ながら)

そこまでパッとしないかもしれませんが、これは正直、デモや検証で慣れていけば掴めてくるポイントです。

ただ、チャートを見れないのであれば一旦はPAを置いておいて、現状のテクニカルチャートで利確ポイントを決めるのが得策です。

値幅観測をする

さて今までは抵抗帯を把握したり、逆圧力が強まるポイントで利確をするというスタイルでしたが、今度は逆。

今時点で、形成されているテクニカル、特に波動やPAから「伸ばしたポイント」で利確するという戦略です。

これには色々な方法がありますが代表的なものと、私自身が用いているものの2つを紹介していきたいと思います。

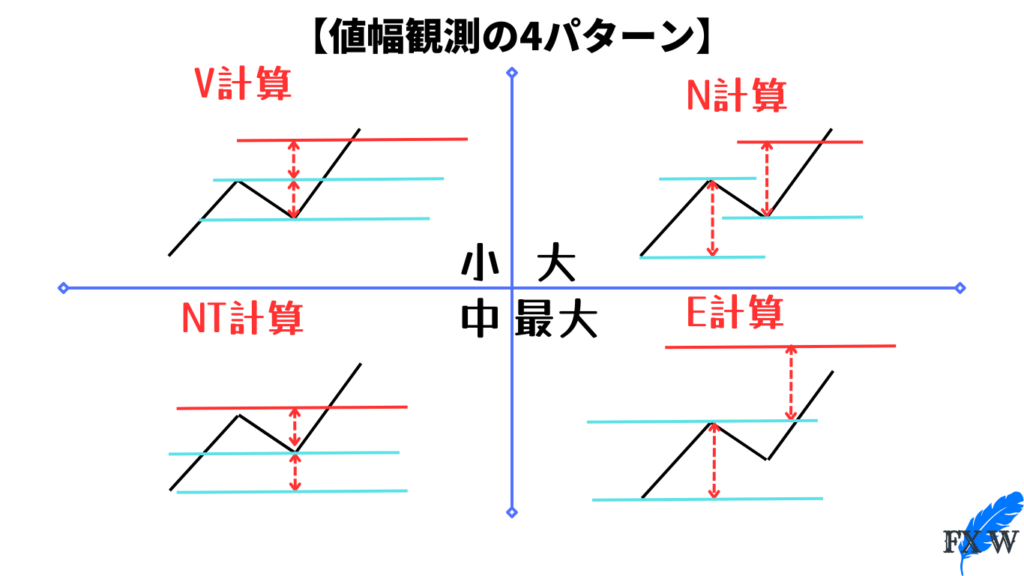

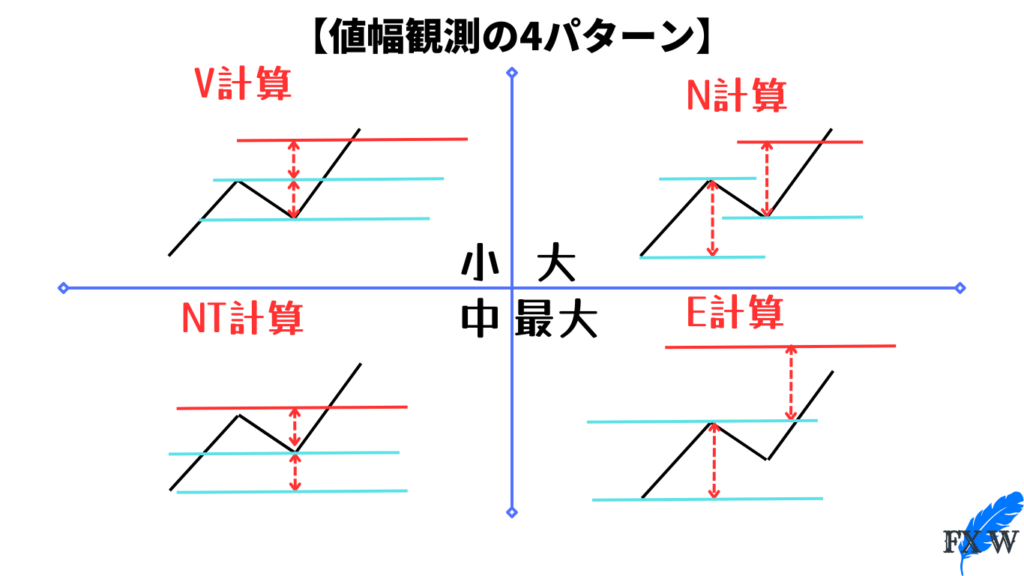

まず代表的なものは「値幅観測」といわれるもの。

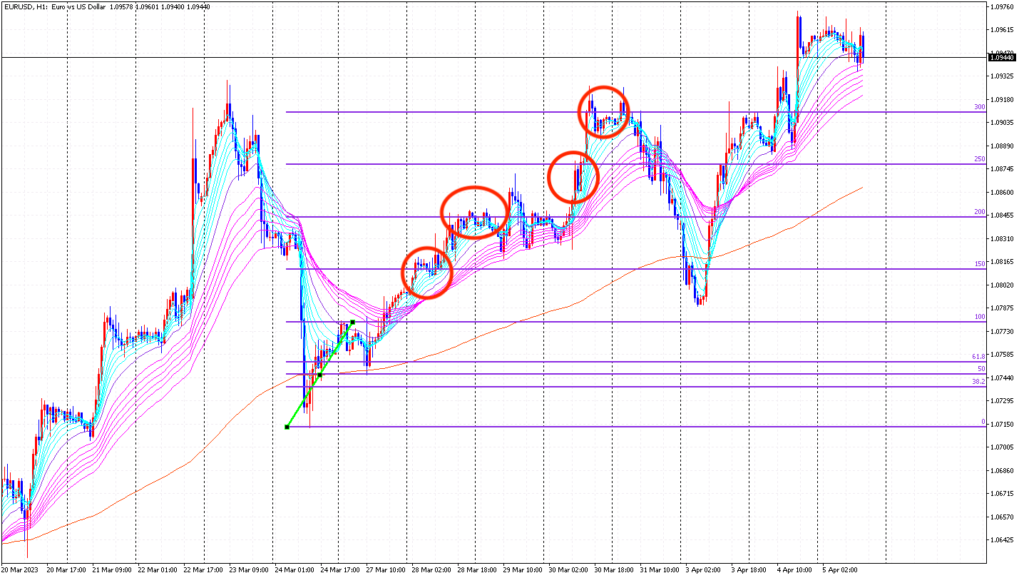

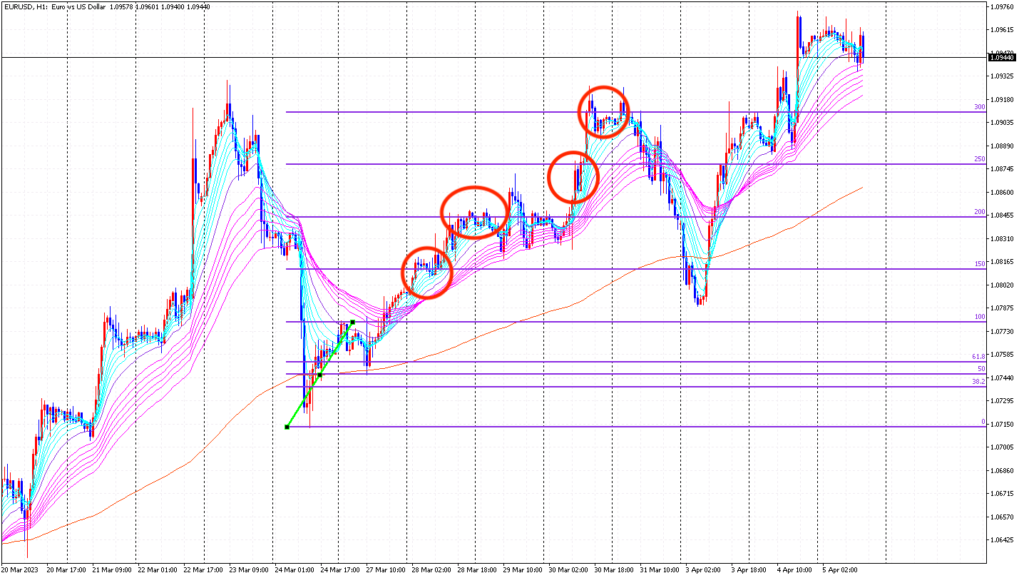

赤いラインがそれぞれの計算値から導かれる利確ポイントです。

画像では多少大小関係がずれていますが、一般的に以下のような利幅の大小関係になります。

V計算<NT計算<N計算<E計算

上の図は上昇の波動に対して計算していますが、もちろん下落の波動でも計算は同じです。V計算やNT計算が狭い利幅で、E計算が最大の利幅となります。

使い分け方としては狙う値動きの強さ、トレンドの若さで判断します。深掘りすると、エリオット波動の知識が必要となるためこちらは別記事で解説します。

続いて私自身が用いているのは、先に断っておくと自作のものです。

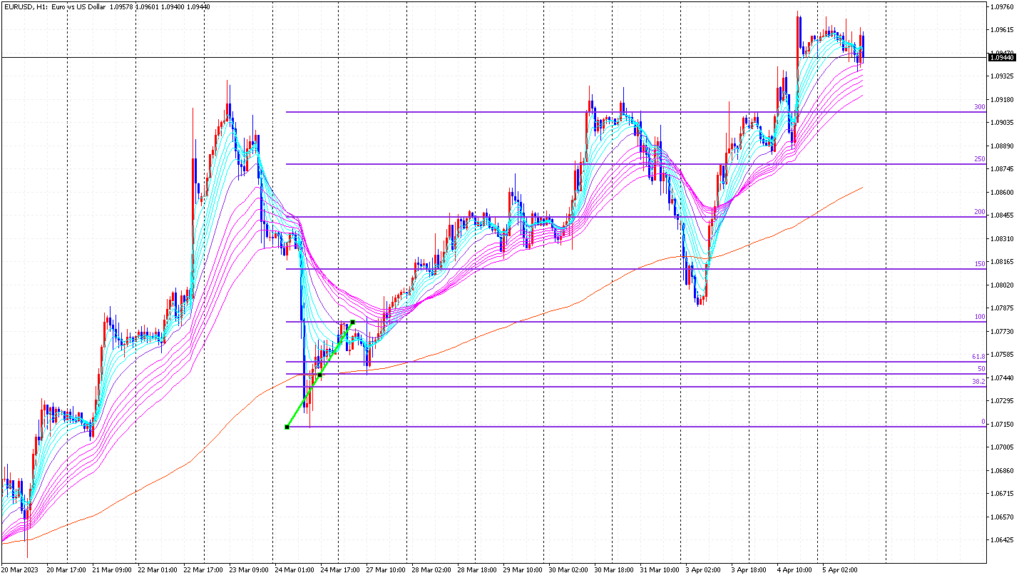

波動のラインを捉えることから「Wave Line」の略で「WL」と呼んでいます。ただそんな、たいそうなものではなくシンプルなラインです。以下の紫と緑のラインがそのWLです。

「WL」は0から始まって300まであります。

【0~100】が基準にする波動。→緑ライン

【150・200・250・300】は利確ポイントです。

設定はオブジェクトの「フィボナッチライン」を数値だけ上記のものに合わせるだけなのですぐできます。

なぜ、フィボナッチラインなのに数字はくっきり50ごとなのか?

これは主に「売買の価値領域」という概念から派生させました。簡単にいうと「売り」と「買い」の織りなすレンジ相場、ボックス相場のこと。そしてそれらが連続して存在しているという事実です。売買のシンプルな分岐点として把握しやすいからです。

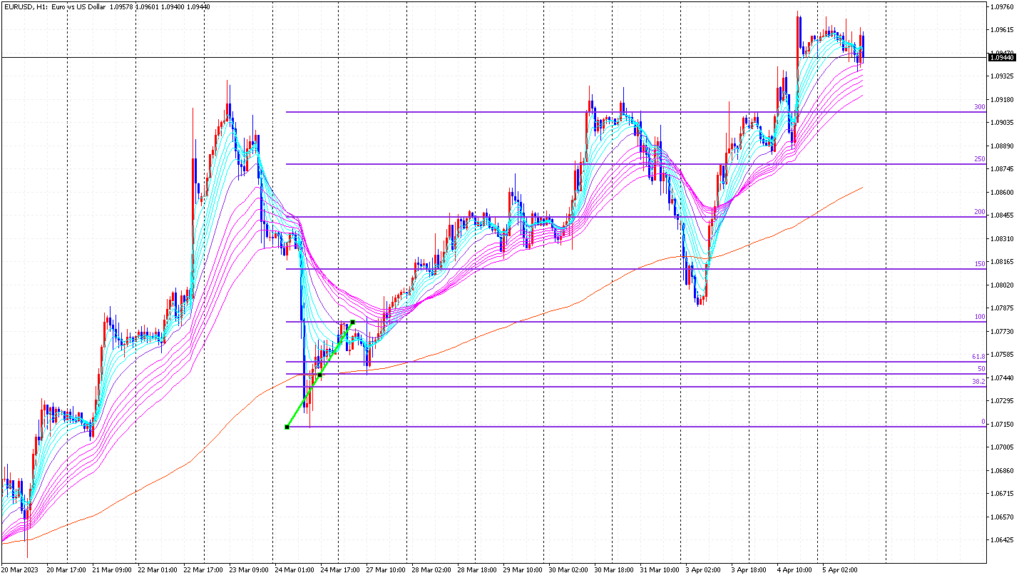

上のチャートのWLも見てみると実際に各々のラインで反発しているのが確認できると思います。

そして、なぜWLは【200】ではなく【300】までの設定なのか?

答えはトレンドは大抵の場合は3倍幅までで終わることが多いからです。ただし、「終わる」とはいってもその終わりが単なる調整であったらトレンドはまた続くので、必ずしも「トレンドが終わる」=「トレンド反転」ではないことに注意してください。

なぜ3倍幅なのかというのは色々考察ができますがこれもエリオット波動が深く関わっているので今回は割愛します。

上のチャートでもWL300を節目にけっこう大きめの反落をしていますよね。ただ上昇トレンドは根強くその後も上昇に転じているのがわかると思います。この点からもWLはあくまで「利確」と「環境認識」に特化したものなので安易に「エントリーサイン」として用いるのはあまりお勧めしません。

【RR1以上】が基本

そしてトレードをする上で利確に対してまず身につけておくべき概念は、「損小利大」です。その名の通り損切りを小さく、利確を大きくするスタイルを基本とします。また、損小利大の具体的な比率の表現方法として、リスクリワード【RR】があります。

RRは主に以下のような表現を使っていきます。

RR=1:1(損切り:利確)【RR1】

RR=1:2(損切り:利確)【RR2】

RR=1:5(損切り:利確)【RR5】

RR=2:1(損切り:利確)【RR0.5】

損小利大ならば利確の方が必ず大きくなるので、見出しのように【RR1以上】となります。

ここまで見てみると、「よし!利確は損切り以上だから今から伸ばすぞ!」と思われがちですが、利確ポイントはあくまでエントリー前に必ず決めるようにしておいてください。「損切りがこれだけだから利確はここまで伸ばす」という発想ではなく「利確ポイントがここまで伸ばせそうで、ここに損切りを置きたいからエントリーはここでする」この発想こそが秘訣です。

利確を決めてから損切りを決める。その後でRRが妥当なエントリーポイントを決める。

この順序が本当に大切です。

そしてRR1以上のトレードを行なっていると必ず出会うのが「トレール注文」です。

トレールを行う、建値にする、発想自体は悪くないのですが、安易に行うと必ずといっていいほど失敗します。

伸ばす際に下手にトレールしない

まずはこの注意事項をしっかり頭にインプットしておきましょう。

そして値動きやチャートパターンに慣れてきたら、ぜひ挑戦してみてください!

【8割TP】のススメ

利確のポイント最後は【8割TP】についてです。

これは正式なものではなく私自身が作った方法、単語の一つです。世間では「チキン利食い」と言ったりするものです。

・名前の通り、利確を目標値の80%以上で行う。

・チャートを見ていて手動で利確を行う時に使う。

利確目標に近いけど、利確まで待たないと。でも利確したいけど、、どうしよう。。

みたいな状況。結構ありますよね?

前提として【RR1以上】の取引を行なっていて大抵の場合は【RR1.5】〜【RR2】のものが多いと思います。

ですから仮にそれらを目標の8割で行なったとしても、元の損切り以上は確保することができます。

常に8割TPを行うのはもちろん厳禁、というかそもそも常に行えるものでもないです。専業でない限りはずっとはチャートを見ていないので。

チキン利食いのようで、しっかりRRの的を得た戦略的なチキン利食い。

メンタル面にも優しいので、迷ったらぜひマイルールに取り入れてみてください。

【損切り】のポイント

テクニカルで見る

損切りはどこですればいいのか?

最初の頃は誰しもこの疑問を抱きます。結論からいうと、これもテクニカルを根拠に損切りを行います。

そこで利確の時よりも肝心になってくるのは「必ず根拠が否定された場所」で行うこと。これが曖昧なポイントで損切りしてしまうと損切り貧乏になって、損切りの嵐が日常的になりいくらRRの高い取引行なっていても損失をカバーできなくなってしまいます。

この根拠については各々のテクニカル分析による手法次第です。自分が立てたシナリオが否定されるというポイントを予め把握しておき、そこに逆指値で損切りを入れておく。それだけです。

ただ注意点として見出しにある通り、「テクニカルで」根拠、シナリオのポイントを決めましょう。よくあるのが、「今日の経済指標の結果で」とか「悪いニュースが出たから」などのファンダメンタルや、「NYダウが急落してきた」や「今日の日経は好調だから」などのマーケット分析を損切りの根拠にするパターンです。

ファンダメンタルは長期分析には向いていますが短期中期ではほとんど効力を持たないことが多いです。マーケット分析はそれぞれが複雑に相関、逆相関を繰り返しているので単に「今現在」に着目するだけでは、一貫性のある適切な判断がしにくいです。

従って、常にシンプルな根拠、一貫性を保った損切りをできるのはテクニカルしかありません。

高安値で見る

上の見出しでテクニカルでの損切りについてみてきました。その中でも、最も売買シナリオの根拠の否定として用いられ、使いやすいのがこの「高安値」での判断です。

では具体的にはどのようなポイントを見るのか?

ここが肝心ですよね。以下にまとめました。

高安値はここを見る

❶シンプルに直近の高安値

❷日足レベルでの高安値

❸トレンド発生時の押し戻し

❹トレンドの起点

❶直近の高安値を根拠にする際の注意点としては自分の取引する時間軸よりも上位の時間足において何かしらの意味を持つものであるとかなりいいです。例えばM15で取引しているとして直近の高安値がH1レベルでのトレンドの押し戻しになっているようなパターンなどです。

❷日足レベルでの高安値は基本的には何かしらのファンダメンタルを含んでいたり、需給の傾きがあったりするパターンが多いのでそこを背景にトレードのシナリオを立てると損切りの根拠と長期視点からの位置関係を掴みやすいです。

❸トレンド発生時の押し戻しはそこを割るか割らないかで、現在の波動が推進なのか修正なのかを把握するのに役立ちます。そのため推進波だと思ってトレンドフォローのトレードしているならば格好の損切りラインですよね。

❹トレンドの起点とはシンプルにトレンドが始まったポイントのことです。トレンドの中には、押し戻しが押し戻しではなく見えるような値幅の深い押し戻しが存在します。その際にトレンドが継続するシナリオを描いているならば、トレンドの起点で損切りすることにより、トレンドの否定という事実とともに損切りを行なったことになるので筋が通りますよね。

下手にSLを縮めない

そして損切りを根拠で行うことに慣れてくると損を少しでも回避するために今度は「損切り幅を縮めがち」です。

根拠があれば損切り幅を縮めてもいいのでは?

と思う方もいるかもしれませんが、損切り幅を縮める際に用いる根拠というのはローソク足であったり、PAであったりと視点が極端に小さな根拠になりやすいのであまりお勧めはしないです。

よくあるのが損切りを縮めたがために損切りになったが、もとの位置にSLをおいていたら損切りされずに利確になった。というようなパターン。

この時のメンタルダメージはかなり大きいですし、何より残高の残り具合がすごく変わります。笑)

トレードをする際、様々な環境認識を経たあとでエントリーポイントにたどり着いているのでその途中経過をはしょっている分、精度が落ちるのは当たり前のことです。

ただ一つ、私自身がトレードをしてきた中でも損切りを有効的に縮められる局面があります。

それはPO(パーフェクトオーダー)形成時です。

POができるということは「誰がみてもトレンド発生」を意味するのでこのPOが崩れるようなポイントに損切りをずらしていくというのは理にかなったトレードができますし、それで損切りを行うような水準まで反転してくるようならばその前に損切りを行うのが妥当なポイントというのが大抵の場合は存在します。

ぜひ検証してみてください!

資金管理をする

そして最後となりましたが、この見出しが損切りのポイント、いや、本記事で最も大切な事柄です。

見出し通り、資金管理についてです。

資金管理ときくとどのようなイメージをもつでしょうか?

損切りを根拠に基づいていくら行なっていたとしても、資金管理がずさんだと破綻します。

利確でいくら伸ばせたとしても、損切りの際の資金管理ができていなければ破綻します。

この2つをきくと勘の良い人はきっとわかると思いますがその通りです。

「ドローダウンへの対処」こそが資金管理を行う理由の最たるものです。(ドローダウンとは資産が大きく目減りする期間のこと)

自分の取引手法が起こす確率のあるドローダウンを検証によって確かめる。そしてそのドローダウンに耐えられるように、1トレードごとのリスク配分を計算し直す。

これが資金管理の真髄にあるものです。退場しないための、生き残り続けるための資金管理。生きてさえいれば何度でもゼロから戦えます。

一つ一つのトレードの損切りをどれくらいにしようか?と考える前に。まずは検証で起こす可能性のあるドローダウンを把握して、その次に1トレードのリスク量を調節する。何度も言いますがこの順番がとても大切です。

資金管理の種類や具体的な方法については別記事で解説する予定なので今回は割愛します。

まとめ

いかがだったでしょうか?

冒頭にもお話しした通り、難しさで言えば利確に、大切さで言えば損切りに旗が上がります。

そしてなにより、資金管理が全てのベースになってきます。

利確の時に損切りをカバーしきれるだけのRRの高い取引を行えているか?

損切りの時にドローダウンを見越したリスク量で1トレードを丁寧に行えているか?

最初は面倒だったり時間がかかって煩わしいと思うかもしれませんが、繰り返すうちに歯磨きレベルになっていくのでここは継続あるのみです。

頑張りましょう!

最後まで読んでくださりありがとうございました。

本記事が皆さんのFXライフの糧となれれば幸いです。