こんにちは、ウォーカーです!

FXをする上で、最も中心的な存在感を誇るもの。それこそが主軸通貨である【ドル】です。

まず初めに、今ここでドルを分析する必要があるな、、と思った方はFXトレーダーとしてとても良いセンスをしていると褒めさせてください!笑

なぜならばドルの動きに逆らえる通貨は今のところ存在しないからです。逆に言えば、ドルさえ明確に抑えておけば分析のシナリオが致命傷になる程ズレることはまずないです。

初心者向け度

重要度

難易度

本記事は以下のような方にお勧めです。

- FXを始めてすぐの方。

- 色々な分析方法の迷子になっている方。

- 通貨ペアの方向感がイマイチ掴めない方。

- 明確な指針が欲しい方。

- ドルを極めたい方。

ドルさえ分かれば、方向感に迷うことは最小の最小まで抑えられること間違いないです。

では、早速見ていきましょう!

ドルを数値化した【DXY】《一致指標》

まず一番手は、ドルインデックス【DXY】についてです。

聞いたことある方、見かけたことある方、結構いると思います。

しかし、DXYをきちんと見れていますか?しっかり意識できていますか?

ノーという方は是非ここで要点を押さえて自分の武器にしていきましょう。

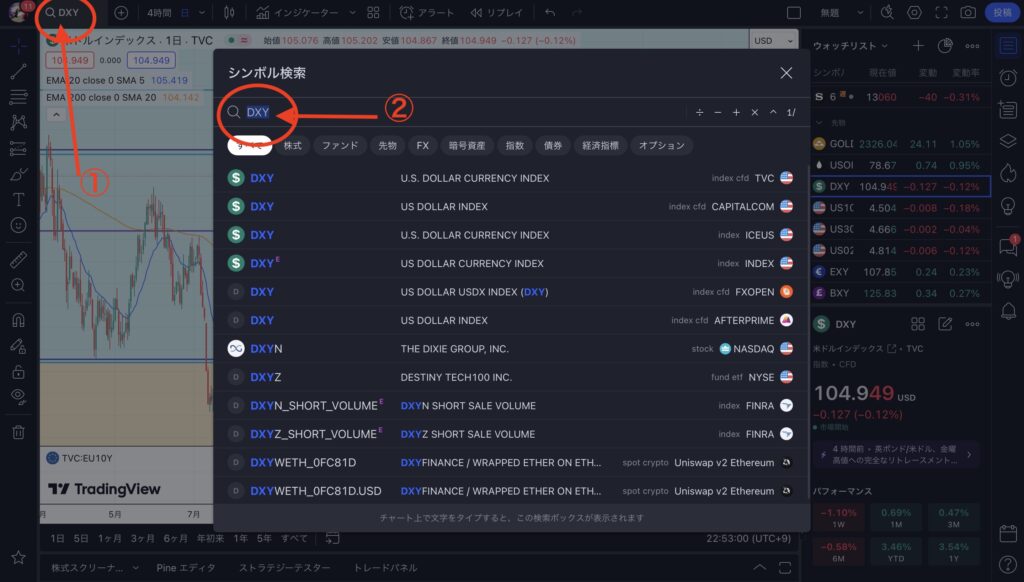

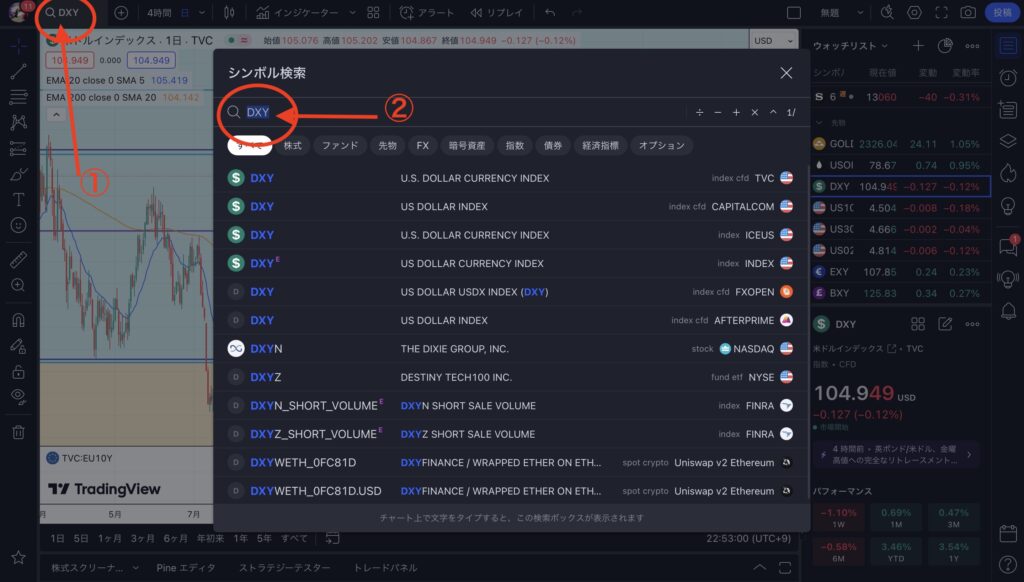

このDXY自体はどこで見れるかというと、最もメジャーなものとしては「Trading View」があります。http://jp.tradingview.com

ここで左上のサーチアイコンを押して①、「DXY」と入力する②とすぐに出てきます。FXのトレードで使用しているMT4や5などのプラットフォームではいくら探しても出てこないので気をつけてくださいね。

ドルインデックスとはその名の通り、ドルの強さを数値化したものです。ドル単体の価格のようなイメージで大丈夫です。例えば、ドル円(USD/JPY)のような通貨ペアの場合、上昇する要因は「ドルの上昇」か「円の下落」、下落する場合は「ドルの下落」か「円の上昇」のそれぞれ2パターンがあるため、仮に今ドル円が上昇していたとしても「ドルが上昇しているのか」「円が下落しているのか」一目見ただけではわかりにくい時がほとんどです。

しかし、このドルインデックスのチャートを見れば、ドルの勢いがすぐに視覚的にわかる。つまり通貨ペアの値動きでドルが主導権を握っているかどうかの判断が瞬時に可能なのです。便利ですよね。

追加でここで触れておきますが、「ドルが主導権を握る」という表現について。ドルが主導とならないとき、このDXYチャートはどうなっているでしょうか?ピンとくる方はすぐにわかりますよね。そうです。DXYチャートはレンジでもみ合いの形になっています。ただ、ここで主張しておきたいのはこのパターンではなくて、ドルが動いている時、つまりDXYチャートがトレンドを形成している時です。この時に注意すべきなのは、通貨ペアでもう片方がドルと同じ方向性のトレンドを形成している時です。ドル円でいうならば、「ドルが買われ」「円も買われ」のような時。この同一方向のトレンドをそれぞれの通貨が形成している時、99%はドルが優位な方向に動きます。主軸通貨だからです。最も世界でシェアが大きい通貨だからです。言い直すと、ドル円チャートの円買いの下方向の圧力よりもドル買いの上方向の圧力の方が圧倒的に大きいということです。つまり上昇トレンドが発生します。逆の売り同士である時も同じです。

まとめると、DXYチャートでトレンドが発生している時は、ドルが主導となるため、通貨ペアでもドルのトレンド方向にトレンドが発生しやすいです。

危険ですので決して逆張りなんかしてはいけません。。

ドルを導く【FRB】《先行指標》

次に解説するのは一般的に唯一の【先行指標】といえる【FRB】についてです。

FRBとは簡単にいうと、アメリカの中央銀行が行う金融政策の取り決めをしている機関です。

つまりはドルの行く末を左右しているといっても過言ではありません。では本題のどういったところが先行指標であるのかについて。FRBは年に6回、FOMCという金融政策を決定する会合を行います。この時に決定する内容のメインディッシュは政策金利を以下の3パターンに仕分けすることです。

政策金利を上げる=利上げ

政策金利を下げる=利下げ

政策金利を維持する=据え置き

また、各回のFOMCの政策金利決定予想状況は「Fed Watch」というCME Groupが提供しているサイトで閲覧することが可能です。

ここで注意しておきたいことが一つあります。

ファンダメンタルに慣れている方はもう身に付けているかもしれませんが、FOMCの政策金利も発表されてから動いているようでは遅いのです。それではババを掴まされて、相場のカモになって終わりです。

情報が出る前に、次の展開を推測して動く。

ファンダメンタルでトレードしている方は痛いほど感じていると思いますが、これが基本中の基本です。

例えば今、据え置きの状態が続いているとします。次に来るのは利下げなのか利上げなのか。Fed WatchやSNS等で情報収集していれば、自然と目に触れる程度の選別ですがこれをまず把握します。この記事を書いている現時点(2024/5月)では、次の展開は「利下げ」。つまり、ドルの売り材料ですね。しかし利下げを織り込んだドル売りトレンドは既に発生しています。しかもいつ初動が発生したかというと、、驚きかもしれませんが一昨年2022の10月です。1年半以上前です。まだ据え置きどころか、「利上げ」している最中に「利下げの織り込みの第一波」が発生しているのです。これがマーケットが情報を織り込む早さです。慣れないうちは戸惑うかもしれませんが、以下のプロセスを押さえておけば確実に把握できるようになります。

- 現在の金融政策を把握する。

- 金融政策の次の展開を予測する。

- ドルの動向をチャートで確認し、トレンドを照らし合わせながら、今マーケットは何を織り込んでいるのかを把握する。

- 現在のチャートパターンをもとに次の展開までの理解度が上がる

この4つのプロセスを順に辿ることで、あれだけ不可解で複雑そうに見えた金利の動向がスマートに理解できるようになります。そしてそれこそが冒頭で触れた【ドルの先行指標】となり得るのです。

ドルの【需給量算出方法】はこれ!《遅行指標》

続いてはドルの【需給量】についてです。需給量とはあまり聞き慣れない方もいるかと思いますが、簡単にいうと売買されている通貨量のことです。とある時点における、その通貨の買われている総量、売られている総量を表したものです。FX自体は投機的取引が多いので、ポジション量ということがほとんどです。

ここでわかる方はピンとくると思いますが、今現在、取引している通貨がどれだけ買われていて売られているかがわかるとしたら、この情報、トレードに活かせると思いませんか?

これが活かせるんです!例えば過去10年間で最大で100買われていた通貨Aがあるとします。この通貨Aが今現在95買われていたとしたら、反転の可能性がありますよね。反転の可能性が「高い」と表現すると語弊があるのですが、少なくとも10年級の反転の兆しが存在するわけです。ここでうまくその反転のタイミングを掴むことができれば大きな利益を手にすることが可能ですよね。

ポジション量の偏りを是正する動きの前兆を掴む。

これこそが【需給量】というデータを収集する目的の最たるものです。

この需給量のデータを提供しているサイトはいくつかありますが、今回は私自身が最も使いやすいものをご紹介します。メジャーといえばメジャーなものです。

少し長い名前ですが、通称「IMMポジション」といいます。

少し特徴を以下にまとめました。

- 毎週1回土曜日に更新される。

- 更新時のポジション量はその週の火曜日の終値のもの。

- 項目は「LONG」「SHORT」「NET」「先週比」の4つ。

- 最もメインで見るべきは「NET」ポジション。

- 通貨は主要7通貨が、「ドル換算」で表示される。

注意すべきなのは土曜日に一度更新される情報は、その週の火曜日のものということです。つまり、遅延タイムラグが3日程ありますよね。それ故の遅行指標なのです。

しかし、ここでそんなのあてにならないじゃん。。、と割り切るのは時期尚早です。

安心してください。しっかり活かせます!

何故ならば、土曜日に火曜日の情報が3日遅れでわかったとしてもその時点でまだ偏りが是正されていなければ問題ないからです。何より、この情報は以下の流れでチャート上の値動きと通貨ペアのポジション量(NET)をリンクさせることに意味があるからです。

- IMMでNETポジション量をみる。

- FXの通貨ペアチャートでその週の火曜日の終値をみる。

- 火曜日の終値のレート=投機筋のポジション量

さて、ここで一つ肝心なポイントが抜けていることにお気づきでしょうか?

そうです。ドルの通貨ポジション量が見当たらないですよね。。。

え、と思った方もそうでない方ももう一度確認してみてください。JPYから始まりCADで終わっています。

なぜドルが存在しないかというと理由は簡単で、ドルが他の通貨ポジションの相対的な単位になっているからです。

例えるならば次のイメージです。一個1000円のメロンAと一個2000円のメロンBがあったとします。AとBで値段が高いのは当然Bですが、なぜ「高い」と評価できるかというと「単位が円で揃っているから」ですよね。円という基準があるからこそ、メロンAとBの評価ができます。

これと全く同じお話で、通貨のポジション量も比較するのに基準となる「単位」がいるわけです。その役割を担っているのが「ドル」なのでドルをドルで評価するというのは、メロンAとBを買った際に支払った1000円札がピン札かどうかを評価しているようなもので、意味がなくなってしまいます。

話が少し逸れましたが、IMMでドルの需給量を算出する方法は以下の通りです。

ドルの需給量(NET)=7通貨の需給量(NET)の合計 -1

意外と簡単に出せますよね。NETポジションは売り買いそれぞれを差し引いた実質的なポジションの偏りを表しているため、その偏りを同一単位であるドルで合計すれば「ドルの偏り」が導き出せるといった感じです。

そしてなぜマイナス1をかけるかというと、単純に合計した値は市場からドルの流れを見ると売買が逆の立場になるからです。例えば7通貨のNETの合計が「+100,000」であったとします。「+」なので本来は買いポジションが「100,000」という解釈ですが、市場からしてみればドルで「100,000」ポジションを買っている、つまり市場からするとドルとしては「100,000」ポジション分支払いでなくなっているわけです。要するに買いの逆で売りになっていると解釈できます。これを数値として表すためにマイナスをかけるのです。

少し長くなりましたが、以上がドルの遅行指標であるIMMの使い方についてです。

ドルの水準、トレンド把握方法【秘】《先行指標》

さてさて、いよいよ最後の大トリです。

こちらは他のサイトやSNSでもあまり見かけないレアな分析方法だと自負しておりますので、ぜひ最後まで読んで今日から使いこなせるように意識しながらトレードしてみてください!

情報の立ち位置としては【先行指標】になります。最後はやっぱり米国株でしょ!と思った方、、惜しいです。でもいい線です。

この記事を読んでくださっている皆さんは、FXと株の関係性についてある程度は理解があるかと思います。

簡単な例だと、株がリスクオフになるとよく先進国の避難通貨として、米ドル(USD)や円(JPY)が買われる傾向があります。逆にリスクオンになるとオーストラリアドル(AUD)やニュージーランドドル(NZD)等の高金利通貨が買われる傾向にあります。

ここで肝心な核心的な質問です。

そんな株式市場よりも「規模が大きく」「為替市場と密接に関係している」市場があったら、、なんか凄く分析に役立ちそうだと思いませんか?

それが今回紹介する先行指標のマーケット、債券市場です。

テーマがドルであることから必然的に、米国債についてです。ただし、チャートで追っていくのは米国債利回りについてです。まずは簡単に米国債と利回り、そしてドルの相関関係について以下のまとめでサクッと押さえておきましょう。

米国債が買われる→利回りが下落→ドル売り材料

米国債が売られる→利回りが上昇→ドル買い材料

上のまとめから分かる通り、単純に米国債利回りとドルは多くの場合、「順相関の関係」にあります。利回りが上がればドルも上がり、その逆も然りと。

ただここで注意しておきたいのは必ずしも相関関係が成立しているわけではないことです。米国債の利回りよりも重要視される材料があればそれを織り込んで動いていくのがマーケットです。

遅れましたが、米国債利回りもDXY同様、「Trading View」で見ることが可能です。サーチアイコンで「USxxY」と検索すると2年債(US2Y)から30年債(US30Y)まで出てきます。この中でもメインで見ていくのはUS10YとUS30Yになります。

なぜかというと、マーケットの情報を織り込む速度が為替市場と似ているからです。皆さんがイメージしやすい位置付けとしては、インジケーターでいう移動平均線のようなものです。US30Yが長期のMA、US10Yが短期のMAといった感じです。US30Yがしっかり方向性を定めている時は、ドル自体もしっかり反応しやすい地合いができている時。US10Yが反応しているけれどUS30Yは微妙なチャート推移の時は、ドルも様子を伺っている時。などなど、、

ここまでの流れで「あ、ドルと米国債利回りはよく似た動きをしているんだな。」と掴めてきた方も多いと思いますが、本題はここからです。

最大のポイントなのは、「時に米国債利回りはドルの先行指標となり得る」ということ。

先行指標です。ドルよりも先にドルの動きを先取りしているような状況。魅力的ですよね。

ただ、この分析方法には少しコツが要ります。そして少しここからも長くなるかもなので、もう少しだけお付き合いしていただけると幸いです。。。

まず必要な考え方が以下の通りです。

チャート分析における比較方法 》》

ここでいう比較とは、ドル【DXY】と米国債利回り【USxxY】のことです。

❶ 水準の比較。

❷ 方向感の比較。

根本的なファンダメンタルズの理解 》》

FRBの政策金利の動向から、マーケットが今何を織り込んでおり、次の金利の展開が理解できていること。→これがわかっていれば十分OK!

///////////////////////////////////////////////

❶ 水準の比較について。例えば今日この記事を書いている5月17日時点での比較をしてみます。

双方のチャートに「紫のライン」が引いてあるのがおわかりでしょうか。【DXYチャートの105.015のライン//US30Yの4.500%ライン】

そして赤矢印が2つずつあります。これは前回ブレイクしたレジスタンスラインのダブルトップです。ここでお気づきかもしれませんが、水準の比較とは簡潔にまとめると以下の通りです。

水準の比較=値動きのレンジ(ボックス)の比較

前回のレンジと今回のレンジ、そして今の値動きが割り込まんとしている次のレンジ。

この3者を理解し、比較することを基本としています。

上の例でいくとDXYが先駆けて次のレンジの水準に下落しているのがわかりますね。しかし、US30Yはまだ完全に下のレンジ水準に移行したわけではありません。この2つの比較をもってしてわかることは「水準的にドル売りがやや行き過ぎであること」です。このまま調整なくドル売りが進む場合もありますが、マーケットの息、呼吸を合わせているか否かという点でDXYが独り走りしている可能性があることがわかります。

ここで何か引っかかるなあ、、というモヤモヤの正体は「比較の基準をどちらに置くか」です。

これはザックリと【US30Yを基準】としてDXYが上か下かを評価してください。上の例はそれを元に評価されているのでなるほどと腑に落ちてくるはずです。

///////////////////////////////////////////////

❷ 方向感の比較についてです。水準の比較とは違い、ややリアルタイムで進行していく比較です。しかし、水準の位置関係と密接に関係しているので注意してみるべきポイントです。これは主に以下のパターンで分かれます。(以下、米国債利回りをUSYとします。)

DXYとUSYが順相関 → 水準が次のレンジに移動している局面

DXYとUSYが逆相関 → 水準が異なるため合わせるための調整をしている局面

これは私の感覚的に、順相関であるときはレンジからレンジに移動するとき。逆相関であるときは今まで少しずれていた水準の差を調整するとき。このような値動きが活発になる印象が強いです。

///////////////////////////////////////////////

最後は根本的なファンダメンタルズの理解です。

単刀直入に結論を言うと、FRBの金融政策の一歩先が把握できていれば問題ありません。

今利下げをしているならば、、、

「次は据え置きなのか」「利下げは織り込みきったのか」「利上げの可能性はあるのか」「利上げの織り込みは始まっているのか」「次のFOMCはどういった展開になりそうか」「年内の政策金利はどう動きそうか」

といったような内容について。CMEのFed WatchやSNS等を通じて把握できていることが大切です。

これがわかっていれば、米国債利回りの行く末はもちろん、ドルの動向を本質的なところから押さえていることになるので、リアルタイムの値動きをより深く理解できるようになります。そしてより多くのシナリオを描くことが可能になるので、思いつきの痛いトレードをしなくて済みます。。

最後の先行指標である「米国債利回り」について以上で終わりです。

この章で最も大切なのは実際に自分の手で動かして分析してここに書いてあることをトレード脳に染み込ませることです。内容がわかって、そうなんだなあ〜で終わっていては意味がありません。試行錯誤して一歩前進です。

まとめ

FX界の主人公、ドルについて。いかがでしたでしょうか?

お、こんなやり方があるんだ!

と何かしらのスパイスになれたでしょうか?

いずれにしても、最後の章で述べた通り、確実に使いこなすためには自分の頭と手を動かすしか道はありません。

本を読んで、サイトを漁って、情報を得て、、、

手にした武器で今日から、今この瞬間から、レベル上げをしていきましょう。

最後まで読んでくださってありがとうございました!

あわせて読みたい記事を集めました